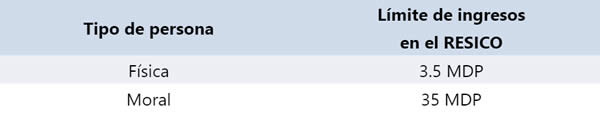

Al haber terminado el primer año de aplicación de este régimen (2022) será necesario revisar si el límite de ingresos fue rebasado o no. Para esto, es importante conocer cuál es el parámetro de comparación.

Facturación

Los contribuyentes, en sus operaciones cotidianas pueden emitir sus facturas en forma de comprobantes fiscales digitales por Internet (CFDI), en los cuales se plasman los ingresos que se están obteniendo; sin embargo, estas facturas pueden representar ventas de contado (dinero efectivamente cobrado), o bien, ventas a crédito (factura que se cobrará posteriormente a su emisión).

Esto puede generar duda entre los contribuyentes al tratar de definir si se mantienen dentro del parámetro establecido.

Base del régimen

Cabe recordar que el RESICO, para ambos tipos de personas, es un régimen de flujo de efectivo; es decir, es un régimen en el que el ingreso se considera obtenida hasta en el momento en que es cobrado, no antes. Esto significa que el hecho de que se emitan facturas de ventas a crédito no implica que esos ingresos han sido efectivamente generados para efectos fiscales.

El régimen de flujo de efectivo tiene su fundamento en el Artículo 113-E, quinto párrafo, y el Artículo 207, primer párrafo, ambos de la Ley del ISR, respectivamente.

Parámetro

Dado que se trata de un régimen de flujo de efectivo en el que el ingreso es reconocido sólo en el momento en que es efectivamente cobrado, entonces el monto de ingresos a considerar para compararlo con el parámetro debe ser el monto de ingresos efectivamente cobrados. Los ingresos manifestados en las facturas que no han sido cobradas no deben considerarse para efectos de este parámetro.

Ejemplo

Si se toma el caso, por ejemplo, de una persona moral que emitió facturas en 2022 por un total de $37,000,000, pero en el ejercicio cobró solamente $34,500,000, quedando pendientes de cobro $2,500,000, significa que este contribuyente no rebasó el parámetro de los 35 MDP que para este tipo de contribuyentes marca el RESICO.

Pagos provisionales del ejercicio

Un dato importante por revisar es la cantidad de ingresos declarada en pagos provisionales durante el ejercicio 2022, ya que, al mes de diciembre, se conoce si los ingresos efectivamente cobrados (los que están declarados) sobrepasan del límite indicado.

Comentarios finales

Es conveniente que los contribuyentes revisen el monto de ingresos declarados, y que estos se comparen contra los efectivamente cobrados para asegurar que la información está correctamente plasmada y que se tenga la certeza ya sea de permanecer, o bien, de abandonar dicho régimen.

Hacer esto con anticipación ayudará a tener una mejor planeación de la manera en que el primer pago del ejercicio 2023 deberá realizarse.

Español

Español

English

English